Contre toute attente, les marchés ont surfé sur une mer d’huile durant l’été 2020 déjouant ainsi la plupart des pronostics A ce jour, deux risques principaux sont identifiés ; une bulle de valorisation sur certaines valeurs tech et la résurgence …

Contre toute attente, les marchés ont surfé sur une mer d’huile durant l’été 2020 déjouant ainsi la plupart des pronostics

A ce jour, deux risques principaux sont identifiés ; une bulle de valorisation sur certaines valeurs tech et la résurgence du Coronavirus entraînant un nouvel épisode de confinement.

Risques

- Bulle ?

L’ensemble des secteurs technologiques à très largement profité de la crise du Coronavirus.

Les salariés et les entreprises ont adopté à marche forcée les outils digitaux permettant de maintenir et de poursuivre leurs activités, l’ensemble des populations, y compris les personnes âgées se sont mises à utiliser -encore plus- les réseaux sociaux, et que dire encore de l’essor de la télémédecine. Le patron de Microsoft a dit « nous avons connu en deux mois deux ans de transformation numérique ». Certaines études parlent même d’une transformation numérique accélérée de 6 ans[1] avec 97% des décideurs de la planète qui indiquent que la pandémie de Covid 19 a précipité la transformation numérique de leur entreprise.

Alors pourquoi certains, dont nous faisons partie, craignent la formation d’une bulle sur certaines valeurs ?

Prenons deux exemples pour illustrer mon propos.

- Zoom l’entreprise spécialiste de la visio conférence, a pris plus de 400% depuis le début de l’année

Là où Cisco (qui fait aussi, entre autre des systèmes de viso conférence) est valorisée environ 15 fois ses bénéfices, Zoom se paie 447 années de bénéfices.

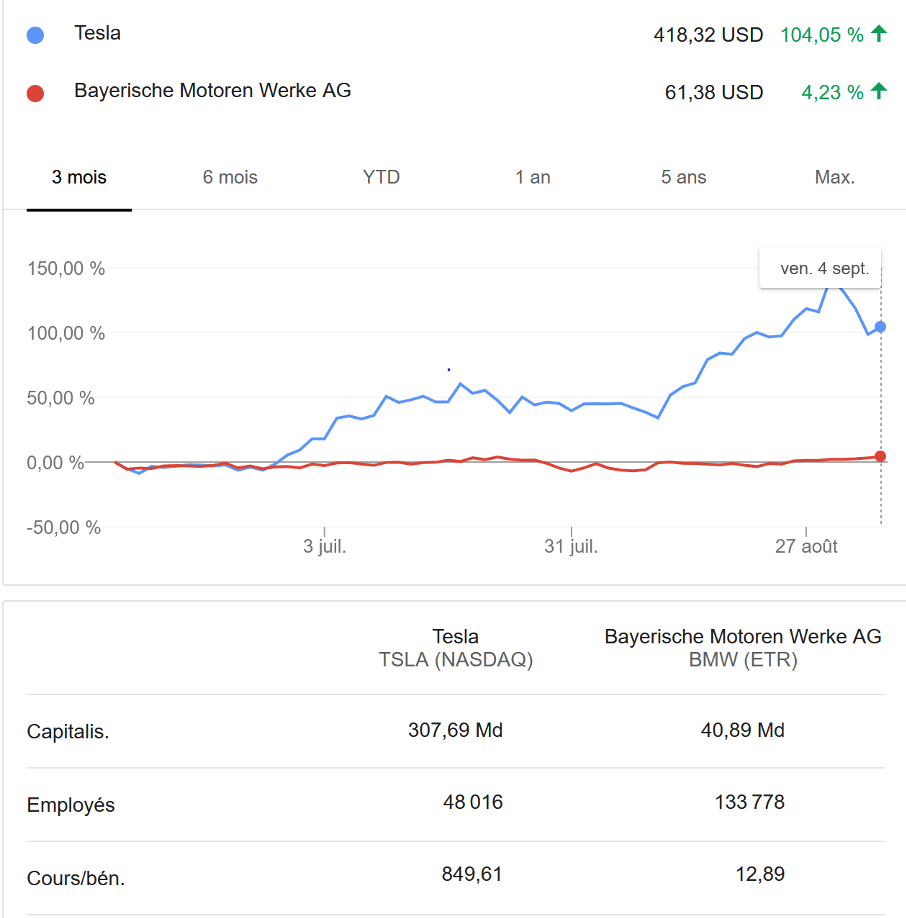

- Tesla

Pour Tesla, c’est encore pire. La valorisation atteint plus de 800 ans de bénéfices.

Les fervents défenseurs de ces valeurs m’objecteront qu’il faut mettre en face de ces ratios les perspectives de croissance et ils auront raison. Mon propos n’est pas de dire que Tesla ne grossira pas plus vite que BMW mais qu’il existe un écart de valorisation pour le moins exagéré entre les deux entreprises.

Ces valorisations qui apparaissent, aujourd’hui, comme relativement irrationnelles ne sont pas sur toutes les valeurs, loin de là. Mais il existe actuellement une très forte dichotomie entre les performances des actions dites « de croissance » (infotech, santé, consommation courante) et celles dites « value » (industriels, de l’Energie, des financières et des matières premières)

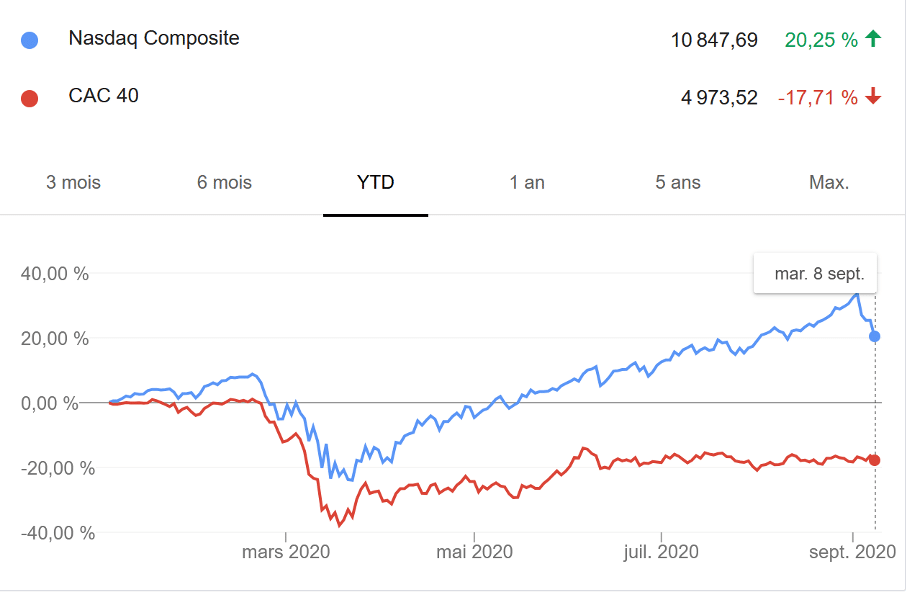

La Nasdaq (indice phare des grandes valeurs de la tech US) depuis son point bas de mars 2020 est monté de plus de 80% avant la correction de la fin de semaine dernière et affiche une performance de +20% depuis le début de l’année, là où la majorité des autres grands indices internationaux sont encore tous en baisse. Par exemple, notre CAC 40 est toujours en baisse de plus de 15% depuis le début de l’année.

- Résurgence du risque de confinement ?

Même si nous nous garderons bien de faire des prévisions trop affirmatives, il semblerait que, à l’instant où j’écris ces lignes, ce risque ne soit pas trop important. En effet, les « nouveaux » malades seraient plus jeunes, auraient des symptômes moins graves ne nécessitant pas d’hospitalisation dans la plupart des cas, et les populations seraient beaucoup mieux préparées à un éventuel nouveau pic de l’épisode épidémique.

Opportunités

Si on tient compte des injections monétaires et des mesures très fortes de soutien à l’économie, et du rapport entre les valorisations des actions et les bénéfices attendus, il y a certainement une carte à jouer en investissant sur les entreprises du secteur « value »

Concernant le fonds Friedland Thématique Megatrend

Sur la base de la hausse des marchés observée en avril, le fonds a légèrement accéléré son processus d’investissement progressif pour atteindre une exposition nette de 50% à fin juillet (donc avec un mois d’avance)

Pour rappel, ce fonds permet de bénéficier d’une approche multithématiques et multi-gestionnaires et vise des secteurs profitant de perspectives de croissance décorrélées des cycles économiques et permet de se concentrer de manière large sur les tendances qui façonnent notre économie et d’éviter les effets de mode.

Les dernières thématiques rentrées en portefeuille sont :

- Economie verte et la transition énergétique avec le fonds Mirova Global Sustainaible

- L’Eau avec le fonds BNP Aqua

A ce sujet, je vous invite à lire (ou relire) la note rédigée en début d’année 2020 par Edmont Schaff de Sanso IS sur l’efficacité énergétique

Ludovic Farnault

Achevé de rédigé mardi 8 septembre 2020.

Nous vous informons que les informations présentes dans le point marché sont considérées comme fiables mais peuvent comporter des inexactitudes ou des erreurs. Concernant les données relatives aux informations financières, nous attirons votre attention sur le fait que la performance passée n’est pas une garantie de la performance future, et que la valeur d’un investissement peut varier à la hausse comme à la baisse selon l’évolution des marchés, les cours de change, tout comme les revenus, directs ou indirects qui y sont attachés. Ces diverses informations ne constituent en aucun cas une incitation à vendre, une offre d’achat, de souscription, ou un conseil personnalisé auprès de l’utilisateur. Elles ne sont que le reflet d’une opinion de leurs auteurs et ne sauraient constituer un conseil de leur part ou de celle du cabinet FARNAULT INVESTISSEMENT. Leur responsabilité ne saurait donc être engagée à quelque titre que ce soit. Il est rappelé que pour tout investissement il est recommandé de se rapprocher de son conseiller habituel.

[1] https://comarketing-news.fr/transformation-numerique-le-covid-a-fait-faire-un-bond-de-6-ans-aux-entreprises/